(FRÁNCFORT) – La victoria de Donald Trump en la carrera por la presidencia de Estados Unidos tendrá consecuencias económicas para el resto del mundo que probablemente serán profundas y bastante inmediatas . Si Trump promulga solo una fracción de sus promesas —desde mayores aranceles comerciales hasta desregulación, más perforaciones petrolíferas y más exigencias a los socios estadounidenses de la OTAN—, la tensión sobre las finanzas públicas, la inflación, el crecimiento económico y los tipos de interés se dejará sentir en todos los rincones del mundo.

China y México, en el punto de mira

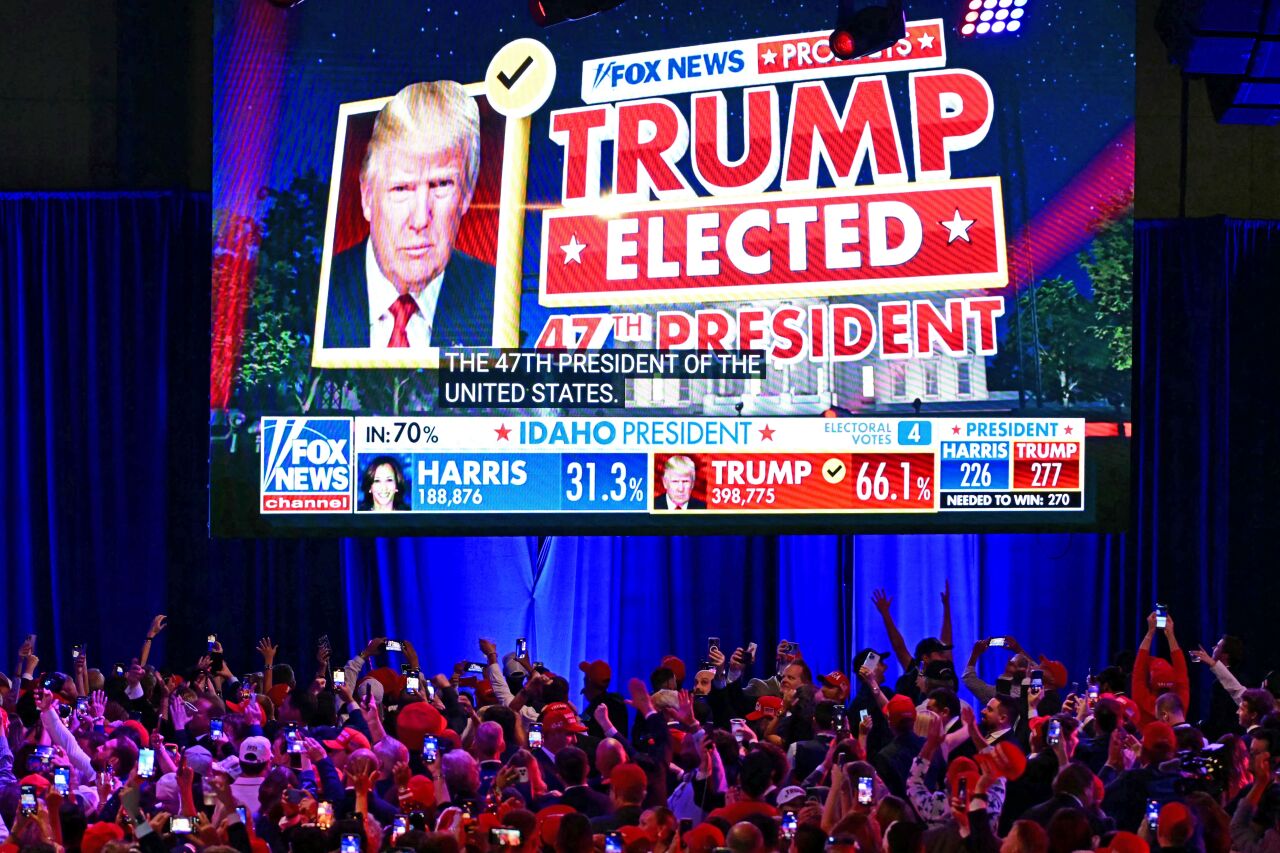

Trump reconquistó la Casa Blanca el miércoles al conseguir más de los 270 votos del Colegio Electoral necesarios para ganar la presidencia, según las previsiones de Edison Research. Su Partido Republicano también logró el control del Senado e incluso podría ganar la Cámara de Representantes, lo que facilitaría al presidente legislar sus propuestas e impulsar nombramientos clave. “Las promesas fiscales de Trump son seriamente problemáticas —para la economía estadounidense y para los mercados financieros mundiales—, ya que prometen ampliar enormemente un déficit ya excesivo al mismo tiempo que amenaza con socavar instituciones clave”, dijo Erik Nielsen, asesor económico jefe del Grupo UniCredit. “Hay que concluir que Trump plantea una amenaza grave —y hasta ahora enormemente subestimada— para el mercado del Tesoro de Estados Unidos y, por tanto, para la estabilidad financiera mundial”, dijo Nielsen. Los derechos de importación, incluido un arancel universal del 10% sobre las importaciones procedentes de todos los países extranjeros y un arancel del 60% sobre las importaciones procedentes de China, son un pilar clave de las políticas de Trump y es probable que tengan el mayor impacto global. Los aranceles inhiben el comercio mundial, reducen el crecimiento de los exportadores y lastran las finanzas públicas de todas las partes implicadas. Es probable que eleven la inflación en Estados Unidos, obligando a la Reserva Federal estadounidense a actuar con una política monetaria más restrictiva. El Fondo Monetario Internacional ya ha calificado el crecimiento mundial de débil, con una expansión “endeble” en la mayoría de los países. Un nuevo golpe al comercio mundial puede suponer un riesgo a la baja para su previsión de crecimiento del PIB del 3.2% para el próximo año. Las empresas suelen repercutir los costes de importación en el cliente, por lo que es probable que los aranceles sean inflacionistas para los compradores estadounidenses, obligando a la Reserva Federal a mantener los tipos de interés altos durante más tiempo o incluso a dar marcha atrás y volver a subir los costes de endeudamiento. Esto será aún más probable si Trump mantiene sus promesas de gasto e impuestos, que podrían aumentar la deuda estadounidense en 7.75 billones de dólares hasta 2035, según el Comité para un Presupuesto Federal Responsable, una organización no partidista. “La mayor parte del daño se haría bajo un arancel de importación universal”, dijo Rogier Quaedvlieg de ABN Amro. “Si la implementación final no es universal, el golpe a la economía global sería significativamente más moderado”. “El paquete completo de Trump, incluido un paquete universal, probablemente golpearía duramente a la economía global”. Para los mercados emergentes que dependen de la financiación en dólares, tal combinación de políticas encarecerá el endeudamiento, asestando un doble golpe además de la pérdida de exportaciones. Las mismas fuerzas que podrían hacer subir la inflación estadounidense podrían pesar sobre los precios en otros lugares, especialmente si Trump aplica aranceles sobredimensionados a China, como ha prometido. Como el mayor exportador del mundo, China está desesperada por resucitar el crecimiento, por lo que puede buscar nuevos mercados para los bienes exprimidos fuera de los Estados Unidos y volcar productos en otros lugares, especialmente Europa. Es probable que los bancos centrales reaccionen con rapidez, ya que la confianza empresarial, especialmente la de las economías abiertas dependientes del comercio, se deteriorará rápidamente. “Incluso antes de una caída de las encuestas, el BCE podría verse tentado a acelerar sus recortes de tipos hasta un tipo neutral del 2% y, una vez que las políticas arancelarias de Estados Unidos sean más claras, sería razonable recortar los tipos por debajo del tipo neutral”, dijo Greg Fuzesi, de JP Morgan. También es probable que los Gobiernos tomen represalias contra cualquier arancel estadounidense, lo que inhibiría aún más el comercio y reduciría aún más el crecimiento mundial. Los elevados tipos de interés de la Fed y los menores costes de endeudamiento en otros lugares también impulsarían al dólar —como demuestra la caída del 1.5% del valor del euro y el yen durante la noche—, lo que perjudicaría aún más a los mercados emergentes, ya que más del 60% de la deuda internacional está denominada en dólares. México podría ser el más afectado dada la retórica de Trump sobre el cierre de la frontera, que se produce en un contexto interno ya deteriorado. “México es el que más riesgo corre”, dijo Jon Harrison, de TS Lombard, mientras el peso mexicano caía un 3% frente al dólar. México es especialmente vulnerable porque las tensiones comerciales y las amenazas de deportaciones podrían exacerbar problemas internos como la actividad de los cárteles y la incapacidad del Gobierno para frenar la violencia, añadió Harrison.

Entre los posibles ganadores, Brasil podría disfrutar de un mayor comercio con China, dado que Beijing sustituyó todas sus importaciones de soja estadounidense por brasileñas cuando estallaron las tensiones comerciales durante la primera presidencia de Trump. Pero Europa también podría sufrir el golpe añadido de un aumento de los costes de defensa si Trump reduce el apoyo a la OTAN. El continente ha dependido de la presencia militar estadounidense desde el final de la Segunda Guerra Mundial y, sin un final a la vista para la guerra de Rusia en Ucrania, Europa se verá obligada a llenar cualquier vacío dejado por una retirada estadounidense. Pero la deuda pública en Europa ya se acerca al 90% del PIB, por lo que las finanzas están al límite y los Gobiernos lucharán por estimular una economía que sufre por las barreras comerciales y, al mismo tiempo, financiar el gasto militar. Es probable que los esfuerzos desreguladores de Trump se prolonguen durante más tiempo, pero las propuestas acordadas internacionalmente para hacer más resistentes a los bancos, conocidas como Basilea III, podrían ser una de las primeras víctimas. Las nuevas normas se aplicarán a partir del 1 de enero y los responsables de política monetaria ya están debatiendo si deben seguir adelante incluso si Estados Unidos se retira.

]]>